Jetzt oder nie! Keine Frage, das Finanzsystem muss nach den jüngsten Erfahrungen aus der Finanzkrise dringend reformiert werden. Doch wie soll das gehen, sind doch die Reihen der international agierenden Bank-Lobbyisten fest geschlossen? Sie mobilisieren Mitstreiter in Wirtschaft und Politik und stemmen sich gegen jegliches Bemühen um eine Korrektur der bestehenden Strukturen und Regulierungen.

Hilfreich in solchen Situationen können sogenannte Transformationsstories sein, wie sie in Unternehmen zur Restrukturierung von Aufbau- und Ablauforganisationen eingesetzt werden. Zeigen solche Stories doch bildhaft auf, wo aktuelle Schwachstellen liegen und welche Alternativen sich für überholte Strukturen und Prozesse anbieten. Das Ziel dabei ist, heutige Missstände zu benennen, sie ins Bewusstsein zu rufen und die Betroffenen für Visionen der Erneuerung und Revitalisierung zu begeistern, sie ins Boot zu holen. So auch die Lobbyisten. Und vielleicht kommt den entschlossenen Erneuerern heute die zunehmende Digitalisierung von Wirtschaft und Gesellschaft entgegen, denn Althergebrachtes wird durch völlig neue Techniken und Verfahren in vielen Bereichen und Branchen ohnehin zunehmend in Frage gestellt. Die Zeichen der digitalen Zeit stehen auf Paradigmenwechsel, warum dann nicht auch und gerade im Finanzwesen. „Banking is necessary, banks are not“. Wer fühlt sich in Zeiten der Finanzkrise nicht gern an diese Worte von Bill Gates aus dem Jahre 1998! erinnert. Hätten wir damals doch genauer hingehört. Was wäre uns nicht alles erspart geblieben? Bevor jedoch schnelle Antworten gesucht werden, hier erst mal die Story rund um die klassischen Kernfunktionen der Banken, den sogenannten ZEF-Geschäften (Zahlungsverkehr, Einlage-/Anlagegeschäft und Finanzierungsgeschäft).

Es ist kalt und regnerisch im Januar 2030. Wir begleiten Dirk Neumann an einem für seine Zukunft wichtigen Tag. Dirk ist 34 Jahre, verheiratet, Vater von drei Kindern und als Elektroingenieur in einem Beratungsunternehmen tätig. Mit seinen neun Jahren Berufserfahrung in verschieden leitenden Positionen möchte sich Dirk Neumann nun selbstständig machen. Seine Pläne sind weit gediehen, er hat bereits gekündigt und bereitet den Start in eine neue Existenz vor.

7.05 Uhr - Beim Bäcker

Dirk stellt sein Fahrrad vor dem Bäckerladen ab und betritt das Geschäft. „Guten Morgen Franziska, bitte wie üblich.“ Die Frau hinter der Ladentheke kennt Dirk und den morgendlichen Brötchenbedarf der Familie Neumann seit vielen Jahren und macht eine Tüte fertig. Dirk hat sich ein paar Tage Urlaub genommen, um die letzten Schritte in die Selbstständigkeit zu gehen. „Das macht dann 3,60 Euro.“ „Ja, wie immer“, erwidert Dirk und bestätigt die am Zahlungsterminal angezeigte Summe mit seinem PDA (Personal Digital Assistant) - der das frühere Smartphone mit einer Reihe zusätzlicher Komfortfunktionen in sich vereint. Durch Berührung des Fingerabdruckscanners gibt er die Zahlung frei. „Danke, Franziska! Bis morgen. Franziska registriert am Monitor den Zahlungseingang und versabschiedet sich ihrerseits.

Überrascht, wie man im Jahr 2030 Brötchen kaufen geht? Keineswegs, denn dieser Weg zeichnete sich bereits zur Jahrtausendwende ab. Dennoch kam vieles anders als damals gedacht und Schuld daran hatte die im Jahr 2007 losgetretene Finanzkrise. Dass der elektronische Zahlungsverkehr von allen Orten Europas in Echtzeit funktioniert, grenzt nicht an Hexerei. Vielmehr ist es einem Finanzsystem zu verdanken, das in Europa in den letzten 15 Jahren schrittweise entwickelt und eingeführt wurde. Angefangen hatte alles im Jahr 2009 mit der Klage des Hannoveraner Versicherers Talanx AG gegen die Deutsche Bundesbank auf Einrichtung eines „insolvenzsicheren“ Geschäftskontos. Als Klagegrund gab Talanx an, dass die täglichen liquiden Mittel im Wert von mehreren hundert Millionen Euro nur bei der Bundesbank vor einem Bankenkonkurs sicher seien. In anderen EU-Staaten waren Geschäftskonten bei Zentralbanken zum damaligen Zeitpunkt durchaus möglich, nicht aber in Deutschland. Für Private und Institutionelle jedoch hatte die Finanzagentur GmbH der Bundesrepublik Deutschland bereits seit Langem sogenannte Schuldbuchkonten zur Verwahrung von Bundeswertpapieren im Angebot. Und mit der seit dem 1. Juli 2008 direkt handelbaren Tagesanleihe sollte gar ausdrücklich „das Privatkundengeschäft gestärkt werden, um eine Diversifizierung der Kreditaufnahme [des Bundes] zu gewährleisten und dem Bürger zugleich eine sichere Geldanlage beim Bund anzubieten“, wie es im Gesetz zur Modernisierung der Bundesschulden aus dem Jahr 2006 heißt

Als Reflex auf die damalige Finanzkrise sowie die lautstarke öffentliche Kritik an der Rolle der Banken nahmen die Europäische Zentralbank (EZB) zusammen mit der Europäischen Kommission das Talanx-Begehren nach mehr Anlagesicherheit zum Anlass, erste Impulse für einen Umbau des gesamten europäischen Finanzsektors zu geben. Vor dem Hintergrund der finanziellen Notlagen einiger südlicher Mitgliedsstaaten sowie der in diesen Sog geratenen EuroWährung gaben diese europäischen Institutionen in den Folgejahren unter Aufsicht der Euro-Gruppe - den Finanzministern der Euro-Staaten - das Heft des Handelns nicht mehr aus der Hand. Mit Rückenwind durch den EU-Aktionsplan eEurope aus den Jahren 2002/05, der den Internetausbau in Europa vor allem im Hinblick auf eine Steigerung der wirtschaftlichen Produktivität sowie eine Verbesserung der elektronischen Behördendienste (E-Government) zum Ziel hatte, drängten sich moderne, internetbasierte Lösungen für ein modernes Finanzwesen geradezu auf. Nun aber der Reihe nach.

Der 2011 eingeleitete Restrukturierungsprozess folgte einer inneren Logik. So hatte die voranschreitende Digitalisierung der Wirtschaft auch in der Bankenlandschaft unübersehbare Spuren hinterlassen. Hier war – wie bereits seit längerem im Fachhandel, der öffentlichen Verwaltung und anderen Bereichen bis hin zu den Bibliotheken – ein verstärkter Rückzug der Akteure aus der Fläche zu beobachten. Die historisch gewachsene - weil in einer nicht-vernetzten Gesellschaft notwendige und ökonomisch vertretbare - Vor-Ort-Präsenz von Waren und Dienstleistungen wurde insbesondere bei immateriellen Angeboten zunehmend obsolet, da immer mehr dieser Geschäfte über Vermittlungsportale im Netz abgewickelt wurden. Auch Überweisungen und Zahlungen erfolgten immer öfter elektronisch und bargeldlos von Zuhause aus oder mobil, so dass sich die meisten Bankgänge der Bürgerinnen und Bürger erübrigten. Dies ging mit einem dramatischen Abbau von Bankfilialen einher. Das heutige digitale Zahlungssystem – kurz Digital-Payment (D-Payment) genannt – hat mit den E- und M-Payment-Systemen früher Jahre allerdings nur mehr wenig gemein. Der komplette Zahlungsverkehr im Euro-Verkehrsraum - der seit fünf Jahren alle EU-Staaten umfasst - wird ausschließlich über Konten und Rechner der Europäischen Finanz Agenturen (EFA) abgewickelt, die ihrerseits bei der Europäischen Zentralbank (EZB) in Frankfurt konsolidiert und kontrolliert werden. Alle EU-Bürger und Unternehmen sowie alle sonstigen Institutionen verfügen bei ihren nationalen EFAs über Verrechnungskonten, auf die sie mittels Homebanking oder mobilen PDAs (Personal Digital Assistant) zugreifen können, um ihre Zahlungsaufträge abzuwickeln. Mit der Zentralisierung des gesamten europäischen Zahlungsverkehrs auf die Server der EFAs wurde die mit dem 1. Januar 2025 vollzogene Abschaffung von Bargeld innerhalb Europas eingeleitet. Alle sofortigen Bezahlvorgänge in Direktgeschäften, wie dem Einkauf im Supermarkt, dem Friseurbesuch, aber auch bei Internetkäufen in Online-Shops, werden heute auf Grundlage des D-Cash-Verfahrens ausgelöst und auf den entsprechenden Konten der EFAs verbucht. Direkte Geldtransfers zwischen zwei Personen (peer-to-peer-Transfer) erfolgen ebenfalls über deren PDAs in Verbindung mit den korrespondierenden Konten bei den Finanzagenturen, wobei die mobilen Geräte automatisch verschiedene Sicherungs- und Plausibilitätsprüfungen übernehmen. Mit dem elektronischen Zahlungssystem der EFAs wurde der europäische Zahlungsverkehr von den klassischen Geldinstituten vollständig abgekoppelt, mit enormen Kosten- und Zeitersparnissen für die Transferpartner. Da alle Überweisungen, Lastschriften und Abbuchungsaufträge kostenfrei und in Echtzeit erfolgen, ersparen sie den europäischen Konsumenten Gebühren und Zinsverluste in jährlich dreistelliger Milliardenhöhe. Zudem werden die nationalen Konten international tätiger Unternehmen durch die EZB täglich konsolidiert, so dass Soll- und Habenbestände auf EU-Ebene automatisch verrechnet und ausgeglichen werden. Die Einführung des europäischen Cash-Management-Modells erregte weltweit Aufsehen und diente als Vorbild für viele Nachahmerstaaten.

Als Zahlungsmittel existieren neben den PDAs nur noch Kreditkarten, die bei Sofortgeschäften (Waren, Dienstleistungen) vor allem von Nicht-EU-Bürgern an Point-of-Sale-Stationen eingesetzt werden. Diese schnelle Entwicklung zu einem einheitlichen europäischen Zahlungsverkehrsraum mit allen Facetten eines modernen Geldtransfersystems war nur dank des energischen Vorgehens der EU-Kommission möglich. Verschiedenste zur Jahrhundertwende bestehende privatwirtschaftliche System-Varianten wie NFC-Karten, Geldkarten, PayPass, PayWave, Pay-per-Handy-Systeme und Internet-Zahlungssysteme konnten so konsolidiert werden. Klare Spezifikationsvorgaben der EU-Kommission für Mobile Finance Services lösten die bis dahin bestehende technische Fragmentierung des Marktes auf, lieferten Investitionssicherheit für Bürger und Unternehmen und ermöglichten damit eine schnelle europaweite Systemintegration (Lock-in-Effekt).

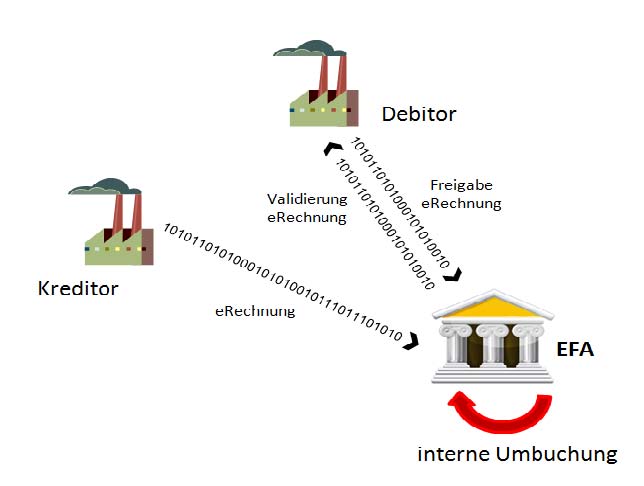

Auch die elektronische Rechnungsstellung im Geschäftsverkehr – kurz E-Invoicing - erfolgt seit langem nach EU-einheitlichem Standard auf der Grundlage eines Konsolidator-Modells direkt über die Service-Plattformen der Finanzagenturen in den jeweiligen EU-Staaten. Rechnungen an Private und Unternehmen werden vom Kreditor in unternehmensintern Workflows erstellt und im digitalen Standardformat sowohl in das eigene Rechnungssystem als auch in das individuelle Faktura-Verzeichnis auf den EFA-Plattformen gestellt. Zur Sicherstellung der Authentizität und Vollständigkeit von übertragenen Daten dienen qualifizierte elektronische Signaturen und Verifikationsprotokolle. Mit Eingang der Rechnung wird automatisch ein Link in den Kontenbereich des Debitors (auch im europäischen Ausland) gesetzt und die Rechnung als „offen“ markiert.

Nach erfolgter Rechnungsprüfung und Freigabe durch den Debitor oder im Zuge eines vereinbarten Einzugsverfahren werden die Zahlungen realtime und ohne Umwege auf den korrespondierenden EFA-Konten verbucht. Ein Ausdruck von Rechnungen auf Papier findet nicht mehr statt und auch klassische Finanzdienstleister bleiben bei diesen Transaktionen außen vor. Beim europäischen E-Invoicing bedurfte es ebenso der Initiative der EU-Kommission, um eine zügige Integration der unterschiedlichsten System- und Modellvarianten herbeizuführen, nationale Alleingänge zu harmonisieren und den frühen Anwendern der elektronischen Rechnungslegung insbesondere im B2B-Bereich die erwünschte Rechtssicherheit zu geben.

Da der Datenaustausch auf Basis der international unverwechselbaren Kennzeichnung für Handelsware und Dienstleistungen GASC (Global Article and Services Code) erfolgt, sind sämtliche in Rechnung gestellte Leistungen eindeutig identifizierbar und damit einer automatisierten Auswertung für die amtlichen Statistiken der EU-Mitgliedstaaten zugänglich: Ein enorm wichtiger Schritt zur Erleichterung und Entbürokratisierung der turnusmäßigen statistischen Erhebungen in europäischen Betrieben, lagen doch die Bürokratielasten aus Informationspflichten allein in deutschen Unternehmen vor zwanzig Jahren noch im zweistelligen Milliardenbereich. Alle Rechnungsdaten bleiben in hochkomprimierter Form auf den Speichern der EFAs bis zum Ablauf der gesetzlichen Aufbewahrungsfristen archiviert. Die mit der elektronischen Rechnungslegung innerhalb der EU erzielten jährlichen Einsparungen an Papier- und Prozesskosten liegen im dreistelligen Milliardenbereich. Auch trug die durch dieses System gewonnene Transparenz ganz wesentlich zum Abbau der Schattenwirtschaft innerhalb der EU-Staaten bei, deren Anteile am Bruttoinlandsprodukt im Jahr 2010 je nach Land noch zwischen 13 und unglaublichen 30 Prozent lagen.

Abbildung 1: E-Invoicing der Europäischen Finanz-Agenturen

Die wichtigsten Vorteile des digitalen Zahlungs- und Rechnungslegungssystems sind:

- Standardisierung von elektronischem Zahlungsverkehr und elektronischer Rechnungslegung innerhalb Europas

- Kosteneinsparungen von mehreren Hundert Milliarden Euro jährlich in Unternehmen und Verwaltung sowie Schnelligkeits- und Effizienzgewinne bei Transaktionsprozessen

- Effizienzgewinne durch Automatisierung und Vereinfachung von Prozessen in Wirtschaft und Verwaltung

- Umsatzsteuerbetrug auf EU-Ebene (noch ca. 250 Mrd. Euro in 2010) eingedämmt; (Ro)Bots fahnden im System nach Auffälligkeiten

- Austrocknung der europäischen Schattenwirtschaft und der europäischen Steueroasen

- Lösung europäischer Schwarzgeld- und Korruptionsprobleme (ein EU-spezifisches Fahndungssystem löste 2020 das frühere Swift-Abkommen ab)

- Eindämmung von Kreditkartenbetrug in Milliardenhöhe und der Sicherheitsrisiken einer Bargeldwirtschaft (Raub, Betrug, Erpressung etc.)

- Abbau der aufwendigen Infrastrukturen einer Bargeldversorgung (Bargeldherstellung, -versorgung, -entsorgung, Bundesbankfilialen, Geldautomaten etc. - Gesamtaufwand ca. 200 Euro/EU-Bürger in 2010)

- Rückgang von Identitätsdiebstahl und –missbrauch im Internet

- Erhebliche Entlastung der Umwelt durch papierlose Verfahren

- Automatisiertes Cash-Management über Geschäftskonten in mehreren EU-Staaten

- Erhebungsaufwand für die amtliche Statistik (Bürokratiekosten aus Informationspflichten) in Unternehmen deutlich reduziert

- Transparenz und Erleichterung für die Geldmarktsteuerung der EZB

- etc.

Alle Zahlungs- und Rechnungsdaten werden anonymisiert und verschlüsselt gespeichert. Ausgeklügelte Authentifizierungs- und Fraud-Detection-Systeme verhindern nichtautorisierte Datenzugriffe und andere kriminelle Formen des Informationsdiebstahls. Kontenzugriffe sind nur dem Inhaber sowie selektiv autorisierten Behörden unter Verwendung von qualifizierten elektronischen Signaturen möglich. Anfängliche Bedenken der Datenschützer, dass die EU-Staaten ihren Bürgern zu sehr in die Privatsphäre blicken könnten, wurden ebenso zerstreut, wie bereits vor Jahren bei der zentralen Speicherung der elektronischen Endgeldnachweise (ELENA). Ganz im Gegenteil: Die Bürgerinnen und Bürger sehen ihre Daten in staatlicher Obhut heute weit besser geschützt, als bei privaten, von Wirtschaftlichkeitserwägungen gelenkten Unternehmen. Vor allem hat sich das Europaparlament – und nicht erst seit dem deutlichen Nein zum umstrittenen Swift-Abkommen über die Weitergabe von EU-Bankdaten an die USA im Jahr 2010 - als engagierter Datenschützer etabliert. So wurde der allwissende „Big Brother“ als das Schreckgespenst früherer Jahre längst von unzähligen großen und kleinen Datenschnüfflern und -händlern abgelöst, die unersättlich und fintenreich jedwede Information einfangen, sezieren, nach filigranen Mustern analysieren und zu ökonomisch verwertbaren Profilen zusammenbauen. Im Finanzwesen traten in den letzten Jahren vor allem die systematischen Tiefenanalysen sensibler Finanz- und Vermögensdaten von Bankkunden negativ in Erscheinung, mit denen sich das Konsumverhalten sowie die Privatsphäre bis in kleinste Detail aufschlüsseln ließen. So kann es nicht überraschen, dass die Bürgerinnen und Bürger die Garanten für die Sicherheit ihrer Daten und den Schutz ihrer Privatsphäre heute mehr im Staat und dem Europaparlament sehen, denn in privaten Initiativen.

Das in Europa installierte Zahlungssystem hat sich jedenfalls nicht nur als sicher gegenüber kriminellen Machenschaften erwiesen, auch erlaubt es den EU-Staaten nur restriktiven, gerichtlich sanktionierten Zugriff bei begründetem Verdacht auf eine schwere Straftat. Ebenso gehören die aus früheren Jahren bekannten Exzesse des privaten Handels mit gestohlenen Bankdaten der Vergangenheit an wie auch die Flut an Phishing-Attacken auf europäische Bankkunden aus allen möglichen Ecken der Welt. Aufgrund der Vereinheitlichung und Standardisierung der IT-Systeme des europäischen Zahlungsverkehrs können die Bürgerinnen und Bürger heute weitaus besser in Bezug auf die noch lauernden Gefahren sensibilisiert und mobilisiert werden.

7.28 Uhr - Frühstück

Die Familie Neumann sitzt am Frühstückstisch als es klingelt. „Wer kommt denn so früh?“ Dirk geht zur Tür und kommt kurz darauf mit einem Paket zurück. „Das war der gutaussehende Postmann“, witzelt Dirk in Richtung seiner Frau. „Netter Kerl, hat mir schon in aller Frühe Alkoholisches gebracht.“ Dirk öffnet das Paket und zieht eine Flasche Barolo heraus. „Klasse, da freue ich mich drauf.“ Auf dem Paket befindet sich ein rot gerahmtes Etikett mit integriertem RFID-Funkchip, auf dem sämtliche Daten der Lieferung inkl. Lieferschein und Rechnungskennung verschlüsselt abgelegt sind. Dirk liest mit seinem PDA die Lieferdaten aus und mit einer kurzen Bestätigung gibt er den offenen Betrag zur Überweisung an den piemontesischen Lieferanten frei. Der SEPA-Vorgang sowie sämtliche Daten werden zeitgleich auf seinem EFA-Konto archiviert und die Zahlung wird auf dem Konto seines Lieferanten bestätigt. „Heute Abend werden wir uns ein Gläschen gönnen. Und vielleicht haben wir ja auch schon eine Kreditzusage zu feiern.“ Erika bringt die Kinder zur Schule und Dirk zieht sich in sein Arbeitszimmer zurück. Er hat sich den Vormittag reserviert, um Kreditanfragen im Zusammenhang mit der Geschäftsgründung zu stellen.

Neben dem Zahlungsverkehr unterscheidet sich das heutige Finanzsystem auch in Bezug auf das Finanzierungs- bzw. Kreditgeschäft grundlegend vom System des vergangenen Jahrhunderts. Den Anstoß für den Umbau lieferten u.a. die restriktive Kreditvergabe sowie die hohen Margen der durch riesige Abschreibungsverluste gebeutelten Banken in den Jahren 2008 bis 2013. Um Schaden von der deutschen Wirtschaft abzuwehren, begann die Kreditanstalt für Wiederaufbau (KfW) damals auf Weisung des Wirtschaftsministers, Kredite vor allem an mittelständische Unternehmen direkt auszureichen. Unter Umgehung der klassischen Geschäftsbanken übernahm die KfW bis zu 60 Prozent des Kreditausfallrisikos. Zwar wurden die Rolle des „Staates als Banker“ und die Kreditvergabe als quasi öffentliche Versorgungsleistung heftig kritisiert, doch hielten die vorgebrachten Einwände den Gegenargumenten nicht stand, war doch der Staat durch die Milliardenstützen an das verflochtene Bankensystem - quasi als Stillhalter - an deren Geschäften indirekt beteiligt. Die Kritiker verstummten und die über Jahre spürbare Kreditklemme begann sich rasch aufzulösen. Auch sprang die Investitionstätigkeit nachhaltig an und die schwerste Rezession der Nachkriegszeit konnte schnell überwunden werden.

Im Zuge der Finanzkrise reifte des Weiteren die politische Erkenntnis, dass die wirtschaftliche Zukunft des Landes weniger vom Goodwill und den Eigenkapitalschwankungen privatwirtschaftlicher Geldhäuser, sondern deutlich stärker von der öffentlichen Hand gestaltet sein sollte. Zwar förderten der Bund und die Länder seit jeher Existenzgründer in ausgewählten Wirtschaftsbereichen und freien Berufen über diverse Programme, doch blieb vor allem Existenzgründern der Gang zur Hausbank in der Regel nicht erspart. Die Absicherung mit banküblichen Sicherheiten lag in deren Ermessen und die Kreditprüfungsprozesse waren wenig transparent, langwierig, oft subjektiv und führten für viele Gründungswillige nicht zum gewünschten Erfolg. So wurde 2012 die Kreditanstalt für Zukunftssicherung (KfZS) gegründet, mit dem öffentlichen Auftrag, Kredite an Unternehmen, Unternehmensgründer und für private Immobilieninvestitionen direkt zu vergeben und damit eine Grundversorgung der Volkswirtschaft mit günstigem Geld sicherzustellen.

Die unbürokratische Kreditvergabe der KfZS orientiert sich dabei ausschließlich am individuellen Rating der jeweiligen Antragsteller. Das Kreditrating wird auf Antrag des Kreditnehmers von der EuroRating - der European Rating Agency (ERA) - erstellt und zertifiziert. Im Vergleich zum privatwirtschlich organisierten Kreditbüro der kreditgebenden Wirtschaft (Schufa) ist die EuroRating eine unabhängige öffentlich-rechtliche Stiftung unter Kontrollaufsicht der EZB. Die Gründung dieser Agentur war die Antwort der Europäer auf das Versagen der ehemals dominanten angloamerikanischen Ratingagenturen im Vorfeld der Finanzkrise. Kontinuierlich wurde der Aufgabenbereich der EuroRating von anfänglichen Länderprüfungen, über Unternehmen bis hin zur Privatpersonen erweitert. Für Unternehmen berechnet die EuroRating den Rating-Grad (Score) mittels eines Scoring-Algorithmus aus dem Datenbestand des eEU-Anzeigers, einem dem früheren „Elektronischen Bundesanzeiger“ vergleichbaren Internetportal. Dort sind die Zwischen- und Jahresabschlüsse aller europäischen Unternehmen und Gewerbetreibenden sowie weitere quantitative wie qualitative Kennzahlen abgelegt wie Strategie, Mitarbeiterpotential, Lohnstückkosten, Produktivität, FuE-Aufwendungen, Zahlungsverhalten, Finanzkraft, Wachstumspotential usw. Die meisten dieser Daten sind öffentlich zugänglich, andere entsprechend geschützt. Jeder Gewerbetreibende kann seinen Rating-Grad anhand der offengelegten Bewertungskriterien und Berechnungsmethodik im Rahmen eines Selbst-Ratings nachvollziehen und durch Bemühungen um eine Verbesserung seiner Potentialdaten darauf gezielt Einfluss nehmen.

Bei Privatpersonen ergibt sich das Ratingurteil aus persönlichen Merkmalen wie Qualifikation, Alter, historisches Zahlungsverhalten sowie dem Grund des Kreditbegehrens. Die höchste Ratingnote erreicht zum Beispiel ein schuldenfreier, verheirateter 30-jähriger Maschinenbauingenieur mit Prädikatsexamen, vier Jahren internationaler Berufserfahrung, wenigstens zwei internationalen Patentanmeldungen sowie einer untadeligen Zahlungsmoral, sofern er in ein zukunftsträchtiges Geschäftsfeld wie z.B. ein Ingenieurbüro strebt. Dem Ingenieur im Rating gleichgestellt ist ein verheirateter 26-jähriger Feinmechanikermeister mit ausgezeichneten Abschlüssen, der sich nach mindestens acht Jahren Berufserfahrung mit einem Handwerksbetrieb selbstständig machen möchte. Auf dieser Bewertungsgrundlage lassen sich für alle Bürgerinnen und Bürger jederzeit individuelle Ratingurteile und die daraus resultierenden Kreditlinien für sogenannte Mikrodarlehen bis maximal 300.000 Euro ermitteln. Kreditlinien der KfZS sind damit im System latent abgelegt und können von potentiellen Kreditnehmern jederzeit gebührenfrei über das KfZS-Portal abgerufen werden. Da auch für Privatpersonen Bewertungskriterien und -methodik offengelegt sind, ist für jeden Einzelnen nachvollziehbar, wie sein persönliches Rating zustande kommt.

8.45 Uhr - Kreditanfrage KfZS

Dirk ruft die Web-Site der KfZS auf und navigiert direkt zur Rubrik „Kreditvergabe“. Mit der Eingabe seiner PIN und Autorisierung durch einen Fingerscan wird sein individueller Rating-Grad mit einem Wert von 8,4 von maximal 10 Punkten angezeigt. „Hat sich ja leicht verschlechtert, wahrscheinlich altersbedingt“, denkt er. Korrespondierend zum Rating werden ihm eine auf 240.000,- Euro taxierte Kreditlinie sowie Kredit-Konditionen mit 2% Festzins, 15 Jahren Laufzeit und 1% Tilgung unverbindlich in Aussicht gestellt. Sicherheiten für diesen Kredit wären nicht zu stellen. „Das also ist das Fundament, auf das ich mein Unternehmen stellen werde“, murmelt er vor sich hin. „Dann schick ich doch schon mal den Antrag raus“. Er füllt das Formular am Monitor aus und bringt den zertifizierten Antrag auf den Weg. Auch hier ist eine Legitimation mittels PDA notwendig. Postwendend erhält er eine Eingangsbestätigung sowie eine vorläufige Kreditzusage.

Neben dem Existenzgründungsdarlehen der KfZS bieten sich Dirk weitere Möglichkeiten der Kreditaufnahme an. Zum einen über Kreditbörsen – auf die weiter unten noch einzugehen sein wird - sowie über den klassischen Weg der Finanzdienstleister, namentlich Geschäftsbanken und Versicherer. „Die vornehmste Aufgabe eines Bankers ist die Vergabe von Krediten“ war einst noch oft zu hören, als die Spekulation auf eigene Rechnung, also der lukrative aber risikoreiche Eigenhandel der Banken, in die Schusslinie von Politikern geriet. In einem schwierigen Anpassungsprozess mussten sich europäische Banken von ihren Investmentabteilungen trennen und fungieren im heutigen Trennbankensystem ausschließlich als Mittler zwischen Sparern und Kreditoren im Einlage- und Finanzierungsgeschäft (EF-Geschäft). Und dies geschieht in einer digitalen Wirtschaft effizient und ertragreich. Das Kreditgeschäft ist weitgehend automatisiert und auf die Kernprozesse der Kundenkommunikation sowie des Risikomanagements konzentriert. Über verschiedenste Kommunikationskanäle gestellte Kreditanfragen werden in aller Regel innerhalb von maximal zwei Stunden bearbeitet und im Falle einer Bewilligung auch sofort zur Auszahlung gebracht. Eventuell geforderte Sicherheiten lassen sich innerhalb dieser Zeitspanne mittels der E-Government-Netzwerke problemlos einwerben.

Dieses schlanke Kredithandling entstand nicht zuletzt aufgrund des Wettbewerbsdrucks der Kreditbörsen, die seit Anfang des Jahrhunderts im Schulterschluss mit sozialen Netzwerken einen kometenhaften Aufschwung erfuhren. Das Prinzip der P2P-Kredite ist einfach: Web-Portale bringen private und/oder gewerbliche Kreditgeber und Kreditnehmer direkt zusammen (P2P: peer to peer). Unter Abwägung der Ausfallrisiken verhandeln diese in einen völlig transparenten Prozess die Konditionen des Kreditgeschäftes.

9.32 Uhr - Kreditanfrage Kreditbörsen

Da Dirk die Vorzüge des sozialen Internets schätzt, zieht er die Kreditbörsen als Mittel der Kreditbeschaffung ins Kalkül. Aufgrund seines hohen Rating-Grades kann er sicher sein, dort ausreichend Angebote zu besten Konditionen zu bekommen. Auf zwei ihm empfohlenen Kredit-Plattformen stellt er deshalb sein Kreditprojekt über jeweils 90.000 Euro online und aktiviert das Bietverfahren. Er vergewissert sich noch schnell, ob seine Profile auf den beiden Börsen richtig angelegt sind und prüft - sichtlich zufrieden – die dort angelegten Projektseiten.

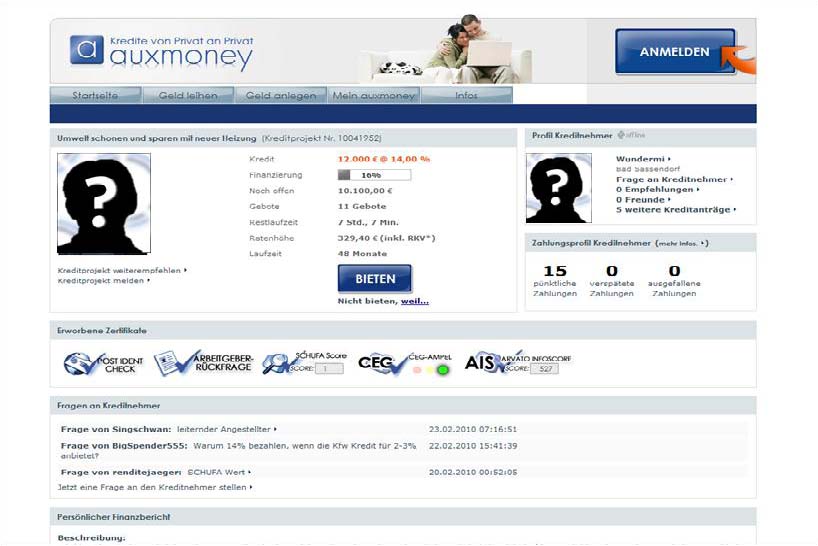

Die verschiedenen Kreditportale unterscheiden sich zwar im Detail, verfahren aber nach der gleichen Methode, indem sie Kreditgeber mit Kreditsuchenden zusammenbringen. Private und gewerbliche Kreditnehmer machen auf der jeweiligen Plattform Angaben zu den Gründen für den Kreditbedarf sowie zu Kreditvolumen,

Laufzeit und Zinssatz, den sie zu zahlen bereit sind. Zur Einschätzung der Kreditrisiken ist jeweils der von der EFA zertifizierte individuelle Rating-Grad des Kreditnehmers angegeben. Um weiteres Vertrauen – ein wichtiger sozialer Faktor - zu schaffen, kann der Kreditnehmer sein Projekt durch verschiedenste Referenzen aufwerten. Hier kommt den Plattformen u.a. die Einbindung in verschiedene soziale Netzwerke zugute, so dass zum Beispiel auch auf Kollegen, Freunde und Bekannte verwiesen werden kann. Ist das Projekt online gestellt, bleibt es für einen vorgegeben Zeitraum (z.B. drei Wochen) aktiviert und Anleger haben die Möglichkeit, ab einem Mindestbetrag - meist 50 Euro - in das Projekt investieren. Wird das Kreditvolumen vor Ablauf der Bietfrist erreicht, können sich Anleger während der noch verbleibenden Zeit gegenseitig unterbieten und den vorgegebenen Zinssatz nach unten treiben. Den Kreditnehmern und Kreditgebern ist freigestellt, anonym zu bleiben. Dann sind nur dem Plattformbetreiber die jeweiligen Identitäten bekannt.

Das Kreditrisiko ausgegebener Kredite trägt je nach Portal die Gemeinschaft aller Portal-Anleger oder - enger ausgelegt - nur die der Geldgeber der jeweiligen KreditProjekte (Anlegerpool). Damit sind von einem Zahlungsausfall zwar immer mehrere Geldgeber betroffen, doch der Einzelne bei einer breiten Streuung seiner Kreditengagements nicht mehr so stark. Zudem ist der Abschluss einer Kreditausfallversicherung gegen ratingabhängige Gebühren bei allen Portalen möglich.

Abbildung 2: Kreditprojekt auf einer Kreditbörse (leicht veränderter Screenshot von www.auxmoney.de)

Das Prinzip der Schwarmfinanzierung (Crowdfinancing, Crowdfunding) ist nicht neu, reicht die Idee einer gemeinschaftlichen Kreditversorgung doch weit in die Gründungszeit genossenschaftlicher Primärbanken zurück. Umso mehr verwundert es, dass die Volksbanken und Raiffeisenbanken die Genossenschaftsidee der Selbsthilfe und -verwaltung nicht konsequent in das digitale Zeitalter übertragen konnten. Die Pioniere der Kreditbörsen jedenfalls waren Branchenfremde wie proper.com (USA) und zopa.com (GB) sowie die deutschen Portale smava.de und auxmoney.de. Das Angebot von LendingClub.com aus Redwood City startete 2007 als Facebook-Anwendung und öffnete dem P2P-Lending-Hype den ausgesprochen lukrativen Markt der sozialen Netzwerke. Mit zunehmender Perfektionierung der Geschäftsmodelle konnten sie die anfänglichen Hürden einer realistischen Bonitätseinschätzung sowie das Problem der Ausfallversicherung lösen und mit automatisierten Bietverfahren eine transparente und attraktive Alternative zu klassischen Finanzdienstleistern etablieren. War es zunächst ein vornehmlich jüngeres Klientel, das sich für die selbstbestimmte Art des Kreditgeschäftes begeisterte, so brachte die Einführung von Kreditratings für Personen und Unternehmen durch die Europäischen Finanz Agenturen den endgültigen Durchbruch in Europa. Vor dem Hintergrund der oft restriktiven Vergabepraxen von Finanzinstituten sorgte dies für einen regelrechten Ansturm auf die Portale, getragen von einem Geist der Liberalisierung und der Überwindung verkrusteter Strukturen. Überzeugen konnte auch die Schnelligkeit, mit der Finanzierungsvorhaben dort abgewickelt werden. Bei hohem Rating-Grad - also guter Bonität - ist das Geld meist innerhalb weniger Stunden zusammen und liegt via EFA steht auf den Konten der Antragsteller sofort bereit. So kann es nicht wundern, dass neben Privatpersonen vor allem klein und mittelständische Unternehmen die Kredit-Plattformen nutzen, um Kapital gezielt und direkt bei Anlegern einzuwerben. Mehr als die Hälfte der Kreditnehmer sind bereits Selbstständige mit gewerblichen Finanzierungsprojekten, die dort als Partner auf gleicher Augenhöhe und nicht als Bittsteller agieren.

11.08 Uhr - Es geht voran

Nach einer kleinen Kaffepause kommt Dirk wieder in sein Büro, um auf den beiden Kreditportalen den Stand seiner Projekte zu prüfen. Und siehe da, das angefragte Volumen von jeweils 90 Tausend mit einem Effektivzins von 4,5% ist schon zu einem Drittel erreicht. „Wenn das so weitergeht, bin ich vielleicht schon morgen mit einem Zins von 4,0% durch.“

Neben den Kreditmarktplätzen haben sich speziell für Großunternehmen weitere innovative P2P-Finanzierungsquellen etabliert. So stellen die meisten Unternehmen auf ihren Internetpräsenzen unter der Rubrik „Investor Relations“ Anlageplattformen bereit, auf denen potentielle Kreditgeber mit wenigen Handgriffen verzinsliche Wertpapiere des Unternehmens direkt erwerben können. Anleihen, Schuldscheindarlehen bis hin zu Genussrechten werden dort in verschiedenen Stückelungen, Laufzeiten sowie Ausstattungen angeboten und sind gesichert oder ungesichert zu zeichnen. Stets legen die Unternehmen ihre Ratings offen und bieten registrierten Stakeholdern darüber hinaus testierte Berichte über ihre Bonität und Zuverlässigkeit zum Download an. Die direkte Vergabe von Krediten an die Unternehmen erfolgt unbürokratisch per Mausklick inklusive der Abrechnung über die EFA-Konten der Geschäftspartner. Hergegebene zertifizierte Schuldscheine werden ebenfalls bei der EFA in eigens dafür vorgesehenen Depots verbucht. Insbesondere Kunden und Lieferanten nutzen diese Möglichkeiten der Kreditstellung an ihre Geschäftspartner, haben sie doch oft langjährige Geschäftsbeziehungen zu den Kapitalnehmern und kennen deren wirtschaftliche Verhältnisse. So wird das Emittentenrisiko für sie beherrschbar. Nach Schätzungen der EZB liegt der Anteil der P2P-Verschuldung europäischer Unternehmen derzeit bei rd. 60 Prozent. Dieser relativ hohe Anteil ist vor allem darauf zurückzuführen, dass durch die direkte Schuldner-Gläubiger-Beziehung keine externen Vermittlungsgebühren und -Provisionen anfallen, die Fungibilität der Schuldscheine hoch ist und die automatisierten Plattformen die Verwaltungsgebühren äußerst niedrig halten.

13.40 Uhr - Am Mittagstisch

Die Kinder der Neumanns sind gerade aus der Schule zurück und begrüßen ihre Mutter mit einem flüchtigen Hallo. „Kommt doch bitte gleich zum Essen, in fünf Minuten geht´s los.“ Ein „Okay“ ist noch zu hören und dies ist auch für Dirk das Signal, sich auf den Weg zur Wohnküche zu machen. „Dass das so schnell geht, hätte ich nicht gedacht“ murmelt er vor sich hin und bemerkt in Richtung seiner Frau: „Prima, es hat schon geklappt.“ „Was hat geklappt?“ „Ja, meine Kreditanfrage bei der KfWZ.“ Da seine Frau mit dem Kürzel erkennbar nichts anzufangen weiß, holt Dirk weiter aus. „Du weißt doch, dass ich heute um Kredite nachfragen wollte. Und stell Dir vor, der Kredit bei der Zukunftsbank in Höhe von 240 Tausend ist schon bewilligt und das Geld bereits auf meinem Konto.“ „Das ging ja wirklich fix“, erwidert seine Frau mit etwas ungläu-biger Miene und deckt weiter den Mittagstisch ein. „Doch komm doch erst mal zu Tisch und sag doch bitte auch den Kindern nochmal Bescheid.“

Dass die Kreditanfrage tatsächlich in Sekundenschnelle beschieden wurde, grenzt nicht an Hexerei, erfolgt die Vergabe anhand der Ratings doch völlig automatisiert. Im Laufe der Jahre hat sich gezeigt, dass das durchschnittliche Ausfallrisiko ausgesprochen gering ist und durch Verfeinerung der Rating-Berechnung kontinuierlich gesenkt werden konnte. Die Direktvergabe von Krediten der öffentlichen Hand feuerte die Wirtschaft und insbesondere junge Existenzgründer nachhaltig an und führte zu einer deutlichen Erstarkung insbesondere des deutschen Mittelstandes.

Das heutige Kreditsystem unterscheidet sich nicht wesentlich von dem früherer Jahre, werden doch auch jetzt volkswirtschaftliche Spargelder in Investitionen gelenkt. Allerdings fließen die Gelder jetzt nicht mehr nur über Geldsammelstellen, sondern auf verschiedenen direkten und indirekten Wegen schnell und effizient zu Kreditnehmern in die Realwirtschaft. Ohne den Umweg über Kreditinstitute werden Kosten gespart und die bürokratischen Hürden administrierter Mittelzuweisung überwunden: Ein Treibsatz für das Wirtschaftswachstum. Auch wird die Mittelverteilung von den Gläubigern vermehrt direkt organisiert und bleibt nicht wenigen Personen in den Kreditabteilungen der Geldhäuser mit all den bekannten Gefahren und Unsicherheiten vorbehalten. Als positiver Nebeneffekt ist die Konzentration der Geldströme bei den klassischen Geschäftsbanken spürbar verringert, so dass deren Systemrelevanz mit bekanntem Erpressungspotential praktisch nicht mehr gegeben ist. Damit fand das Credo der Obama-Regierung „Too big to fail - too big zu exist“ in Europa eine klassische marktwirtschaftliche Lösung. Misswirtschaft in Kreditinstituten und auf Kreditportalen führt nun wieder unweigerlich in die Insolvenz und nicht in staatliche Auffanggesellschaften. Und Kreditklemmen? Fehlanzeige auf breiter Front.

16.10 Uhr - Die Türe zum Arbeitszimmer geht auf

Erika tritt mit einem strahlenden Lächeln ein. „Es freut mich, dass das mit den Krediten so gut funktioniert hat, doch was machen wir jetzt mit der Erbschaft meiner Tante Else?“ „Ja, das haben wir doch schon besprochen. Wir sollten ihr Tagesgeld jedenfalls auflösen und teils in Aktien, teils in Festverzinslichen anlegen. Bei dieser Gelegenheit könnten wir auch gleich etwas für unser Rendite-Risiko-Profil tun.“ Ira nickt zustimmend. „Dass aber auch ein Teil des Geldes in unser Projekt fließt, ist doch auch klar.“ “Ja schon, doch der größere Teil soll für die Ausbildung der Kinder und als Sicherheitspolster reserviert bleiben“, erwidert Dirk. „Das Budget von 550.000,- Euro kriegen wir auch so gut zusammen.“

Und wie läuft im Jahr 2030 das klassische Anlagegeschäft der Banken? Das private Anlagevermögen der Neumanns verwaltet Dirk zum Großteil auf den gebührenfreien Konten und Depots der Europäischen Finanz Agentur. Auch die beiden Kinder verfügen dort über eigene Konten, die von ihm betreut werden. Das laufende Konto weist derzeit einen Bestand von 3.400 Euro aus. Freie Gelder werden von der EFA automatisch in die Tagesanleihe gebucht, eine täglich verfügbare Schuldverschreibung des Bundes, die bereits seit dem 1. Juli 2008 von natürlichen und juristischen Personen als sichere Geldanlagemöglichkeit genutzt werden kann. Die Konditionen dafür sind fair und transparent. Einst von den Sparkassen, Volksbanken und privaten Banken als wettbewerbsverzerrend gebrandmarkt, verstummte deren Kritik an der Tagesanleihe des Bundes mit der Ausweitung der Finanzkrise, zumal die vielgepriesenen sicheren Geldmarktfonds der Geldhäuser den Anlegern nicht selten herbe Verluste bescherten. Neben der Tagesanleihe bietet die deutsche EFA - wie auch die anderen europäischen Finanzagenturen - einen spesenfreien Direktkauf von europäischen Staatsanleihen und Schatzbriefen sowie einen Sparplan für den regelmäßigen Erwerb von Staatspapieren an.

Die sonstigen privaten Wertpapiergeschäfte (Aktien, Fonds, Firmenanleihen) der Familie tätigt Dirk seit Jahren an der vollelektronischen European Stock Exchange (ESEx), einem Zusammenschluss der wichtigsten europäischen Börsen des Jahres 2018. Kunden wickeln ihre Online-Aufträge dort direkt, ganz ohne Zwischenhandel provisions- und courtagefrei ab. Abgerechnet und verbucht werden Käufe und Verkäufe über die Konten und Depots der nationalen Finanzagenturen. Rund 92 Prozent des europäischen Aktienhandels finden auf diesem elektronischen Handelssystem statt. Nur der Handel von Wertpapieren mit geringer Bedeutung und niedrigem Handelsvolumen ist an regionalen Börsen beheimatet und wird dort von Bankenkonsortien und Handelshäusern betrieben. Die sekündliche Kursfeststellung der an der ESEx gehandelten Aktien, Fonds und Rentenpapiere wird von Computerprogrammen neutral und transparent nach dem Prinzip der bestmöglichen Ausführung erbracht. Damit ein Handel auch bei geringen Volumina und divergierenden Kauf- und Verkaufsmengen zustande kommt, wird über sogenannte Quality Liquidity Scouts (kurz QLS) sichergestellt. Diese Computerprogramme übernehmen dabei die Rolle der Liquiditäts- und Qualitätsgaranten auf Rechnung der Europe Stock Exchange.

Die sogenannten Algo-Trader früherer Jahre, die Kursdifferenzen oder statistische Auffälligkeiten und Muster mit ausgeklügelten Computerprogrammen millisekundenschnell zu Arbitrage- und Spekulationsgewinnen machten, sind in diesen Systemen als Handelspartner nicht zugelassen. Das Systemziel an der ESEx ist damit eindeutig auf reale Anlagestrategien privater, gewerblicher und institutioneller Anleger ausgerichtet. Eine

ESEx findet unter Aufsicht der Europäischen Zentralbank statt und die Einhaltung der Regularien ist Sache der eigenständigen und unabhängigen Handelsüberwachungsstellen. Sie haben Zugriff auf das elektronische Handelssystem und alle Handelsdaten, so dass (Ro)Bots bei Auffälligkeiten, Unregelmäßigkeiten und ungewöhnlichen Handelsereignissen so genannte Alerts (Auffälligkeitsmeldungen) auslösen und in Transaktionen ggf. korrigierend eingreifen. Anfängliche Bedenken gegen die European Stock Exchange aufgrund des eingeschränkten Wettbewerbs haben sich nicht bestätigt.Im Gegenteil:

„Die Transaktionskosten im Wertpapierhandel sind deutlich gefallen und die Spannen zwischen Kauf- und Verkaufskursen auf ein Minimum eingeschmolzen“, sagt Dirk mit Blick auf seinen Depotauszug. „Und aufgrund der rein elektronischen Abwicklung an einem zentralen Platz sind die Börsengebühren gering, die Provisionen ohne Zwischenhandel gleich Null. Auch kann ich sicher sein, dass nicht Dritte zu ihrem eigenen Vorteil wirtschaften.“

Vorreiter eines völlig automatisierten Wertpapierhandels ist Europa allerdings nicht. Wichtige Impulse für dieses Handelssystem kamen aus Toronto und Peking, die ihrerseits bereits über langjährige Erfahrung mit rein elektronischen Börsen verfügten. Terminbörsen für derivative Finanzprodukte (Futures und Optionen) sind rein privatwirtschaftlich als elektronische Handels- und Clearing-Plattform organisiert, unterliegen jedoch ebenfalls der staatlichen Aufsicht. Die Abwicklung dieser Transaktionen erfolgt ebenfalls über Konten und Depots der EFAs. Ungesicherte derivative Produkte für Privatpersonen sind nicht mehr zugelassen. Das einst florierende Geschäft mit kunstvollen Zertifikaten ist völlig ausgetrocknet, erkannten die Anleger doch mehr und mehr, dass diese zum Beginn des Jahrhunderts sehr beliebten Instrumente vor allem dazu dienten, den Finanzinstituten Cash in die Kassen zu spülen. Eine Absicherung mit Realwerten fand nämlich meist nicht statt. Nach der Lehman-Pleite blieben zu viele Sparer auf ihren wertlosen Zertifikaten sitzen, so dass sich im Verlauf der fünf Jahre andauernden Finanzkrise die Risikoaversion der Bevölkerung verständlicherweise enorm verstärkte und Realpapiere wie Aktien und Pfandbriefe wieder deutlicher in den Fokus der Anleger rückten.

18.40 Uhr - Feierabend

Dirk wirft nochmal einen Blick in sein Depot, in dem er nun wohl plündern muss. Um dabei die Rendite-Risiko-Balance nicht zu verlieren, lässt er sich von seinem digitalen Portfoliomanager Vorschläge für die anstehenden Verkäufe machen. Mit ein paar wenigen Eingaben erhält er konkrete Verkaufspositionen angezeigt. „Gerne verkaufe ich ja nicht, doch jetzt muss Startkapital fürs Büro, die Einrichtung und vor allem fürs Marketing her.“ Dirk sieht sich nochmal die Sensitivitätsanalysen für die alternativen Verkaufsvorschläge an und prüft den jeweils korrespondierenden Rendite-Risiko-Status des Depots: „Nicht schlecht, darauf kann man sich wirklich verlassen“.

Was Dirk so verhalten lobt, ist das marktführende Anwendungsprogramm Portfoliomanager Pro zur privaten Anlage- und Finanzplanung. Da praktisch alle internationalen Finanzprodukte wie Aktien, Fonds, Anleihen, aber auch P2P-Kreditprojekte etc. durch die EuroRating nach Rendite- und Risikowahrscheinlichkeit sowie dem Emittentenrisiko bewertet und entsprechenden Assetklassen zugeordnet sind, ist eine automatisierte Auswahl alternativer Finanzanlagen möglich.

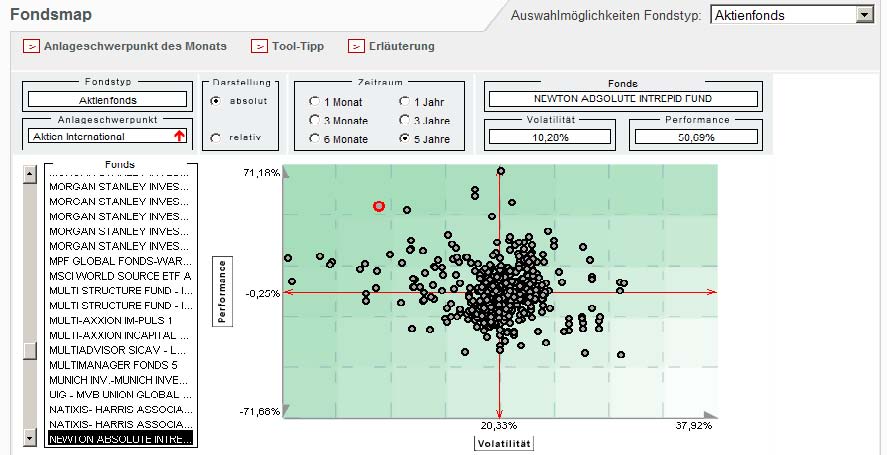

Abbildung 3: Beispiel einer Qualitätsbewertung von Fonds bei Onvista (http://fonds.onvista.de/fondsmap/)

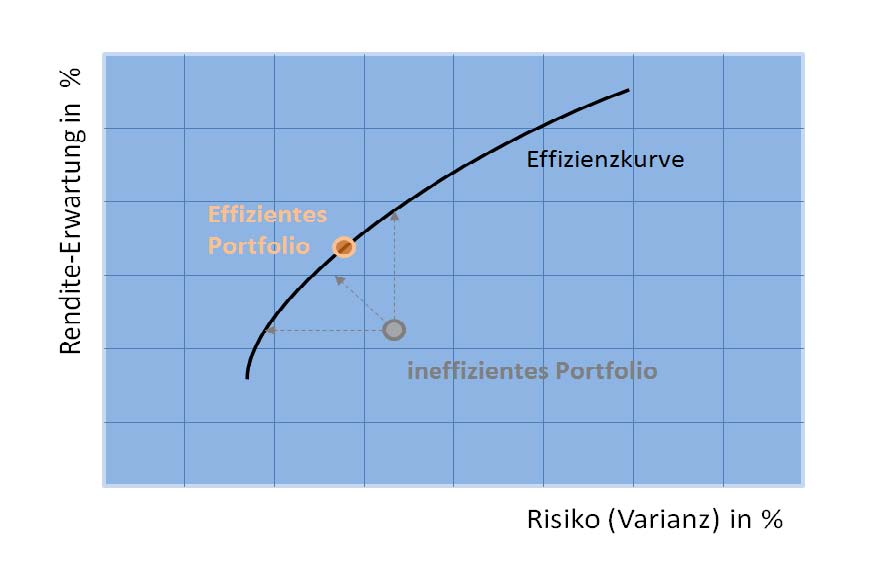

Digitale Agenten durchstöbern das Internet nach maßgeschneiderten Offerten an Börsen und auf Kreditplattformen und melden passende Anlageobjekte zur Abrundung des individuellen Portfolios. Entsprechend der Vorgaben eines variabel einstellbaren Rendite-Risiko-Profils wird die Anlagestrategie nach der Portfolio-Theorie von Makrowitz unter Heranziehung der jeweiligen Qualitätsbewertungen optimiert. Dem Anleger werden also nur Anlageprodukte vorgeschlagen, die seinen individuellen Rendite- und Risikopräferenzen entsprechen (Risiko-Fit) und zudem sicherstellen, dass sich das individuelle Gesamtdepot des Investors stets auf der Effizienz-Kurve bewegt.

Abbildung 4: Risiko-Performance-Diagramm

Finanzmathematische Analysen sorgen für die dynamische Stabilität und kontinuierliche Anpassung des Portfolios an Veränderungen des finanzwirtschaftlichen Umfeldes. Ein Dashboard zeigt dem Anwender alle wesentlichen Kennzahlen und Verlaufsgrafiken in verdichteter Form. Besonders riskante Investitionen werden anhand sogenannter Gefahrenampeln überwacht und bei Unterschreitung vorgegebener Limits werden Warnmeldungen abgesetzt. So lässt sich auch ohne externe Finanzberatung eine optimierte Risiko-Performance-Struktur für private Depots sicherstellen. Und seit in den Schulen das Fach Ökonomie zum Kanon der Pflichtveranstaltung gehört, sind zumindest die jungen Anleger mit dem Thema der risikobewussten Finanzanlage sehr viel besser vertraut.

Aber nicht alle Anleger kommen ohne Beratung aus. Allerdings hat die Finanzkrise 2007/12 dem Image der Banken massiv geschadet und das Vertrauen in die Objektivität ihrer Beratung insbesondere im Wertpapiergeschäft unterminiert. Ein Übriges taten die zum Teil verheerenden Urteile von Verbraucherschutzorganisationen über die Qualität der Anlageberatung in deutschen Finanzinstituten. Eine große Anzahl der Kunden suchte deshalb nach Alternativen und fand diese in der unabhängigen Honorarberatung. Die provisionsfreie Betreuung auf Stundentarifbasis spannt sich von der „zweiten Meinung“ in Finanzangelegenheiten, über Altersvorsorge bis hin zur komplexen Finanzplanung auf der Grundlage vollständiger Offenheit und Transparenz. Aber auch die sozialen Netzwerke des damaligen Web 2.0. erfuhren massiven Zuspruch in Sachen objektiver, neutraler Finanzberatung. Insbesondere prosperierten die sogenannten Sharewise-Modelle, die auf das Wisdom-of-the-Crowds-Prinzip abstellen und der Anleger-Community einen interaktiven, selbstbestimmten und zeitsouveränen Zugang zum Wissen der Gruppe verschafften. Die vermeintlichen Wissensmonopole von Finanzexperten schmolzen in dem Maße dahin, in dem sich die „kollektive Intelligenz“ und deren implizites Wissen einfangen ließen und sich die Funktionalität und Akzeptanz von

Sharewise-Plattformen festigte. Maßgeblich befördert wurde diese Entwicklung durch eine Reihe empirischer Studien, die sowohl den Wertpapier-Communities als auch den sogenannten „Hidden Champions“ eine Analyse- und Beratungsqualität nahe dem Niveau der besten Profi-Analysten attestierten. Diese Portale und Handelsplattformen mit den dort verfügbaren Informationen - vornehmlich zu volatilen Anlageprodukten wie Aktien - sind heute neben den Ratings der ERA die wichtigsten Impulsgeber für private Anlageentscheidungen.

Abbildung 5: Aktien-Bewertung einer Wertpapier-Community (Quelle: Sharewise.com)

Hier wollen wir nun das Jahr 2030 verlassen und uns wieder der Gegenwart zuwenden. Falls sich die eine oder andere Vision auf den ersten Blick „fantastisch“ anhören sollte, so ist sie es de facto nicht, denn fast alle angesprochenen Konzepte, Verfahren und Technologien sind bereits bekannt und mehr oder weniger weit entwickelt. Woran es heute (noch) mangelt, sind die entschlossenen Reformer, die es wagen, beherzte Schritte in ein anderes Finanzsystem zu machen.

--------------------------

Nachtrag:

Zitiert u.a. von: Ralf Keuper, Blockchain: Das Establishment schlägt-zurück #2

.... und sie bewegt sich doch: Exploring anonymity in central bank digital currencies